在过往,由于发布时间往往晚于CPI数据将近半个月,因而尽管身上贴着“美联储最为青睐的通胀指标”的标签,但PCE物价指数对于美国金融市场的影响,通常并不怎么凸显。

不过,在本周,几乎所有的华尔街交易员,似乎都已经为应对今晚将发布的1月PCE数据,早早地进入了“战斗模式”。这一方面是因为在度过了美股财报季——尤其是上周英伟达业绩的喧嚣后,人们的焦点开始重新转移回宏观政策;另一方面则是由于美国通胀环境的本身:多个领域的物价似乎有了死灰复燃的苗头。

事实上,本月以来,业内对美联储降息预期的不断降温,很大程度上便是由于美国劳工部两周前发布的1月CPI数据超出预期:当月消费者价格指数(CPI)同比上涨3.1%,并未如人们所愿的步入“2时代”。这让那些希望美联储尽早降息的投资者倍感失望。

图片来源于网络,如有侵权,请联系删除

美联储官员近来已多次表示,他们预计今年将随着通胀朝向他们目标行进之际降息,否则经通胀调整后的利率、即实际利率可能会过高。但他们希望确认物价压力确实有所缓和之后再采取降息措施。

在本月中旬1月CPI数据发布后的第一时间,素有“美联储通讯社”之称的著名记者Nick Timiraos其实就曾提醒人们进一步留意月底的这份PCE数据。他当时着重提到了两个指标近来呈现的一组特征——近几个月来,由美国商务部发布的PCE物价指数,一直要略低于美国劳工部的CPI数据。

图片来源于网络,如有侵权,请联系删除

这主要是因为这两类通胀指标的计算方法不同。最明显的一点是,CPI数据会给予居住成本更高的权重,对于业主和租房者来说,这一成本都源于租金。而相比之下,住房通胀指标在PCE中的权重不大。此外,PCE的涵盖范围要更广,连同PPI都是PCE物价指数的计算因子之一。

这也意味着,近来主要拉动美国CPI的一些分类项,对于PCE数据的拉动作用不会那么显著——例如1月CPI中尤为强劲的医疗健康和机票价格等(当然最明显的还是住房)。但问题也随之而来,在1月CPI已经大超预期的背景下,如果PCE数据也未能守住物价回落的“阵地”,那么市场真正的“噩耗”无疑也将随之滋生。

数据前瞻:1月PCE物价指标表现究竟将如何?

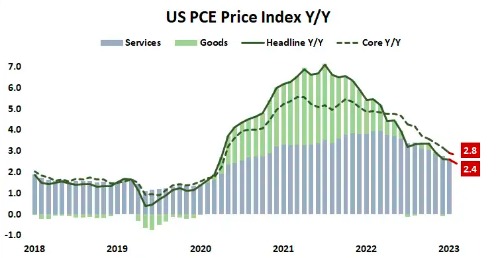

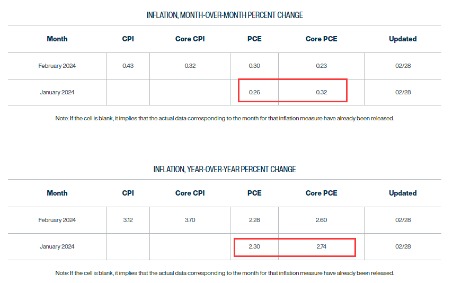

根据对业内经济学家的调查预估中值显示,美国1月PCE物价指数年率有望从2023年12月的2.6%降至2024年1月的2.4%;1月核心PCE年率有望从前月的2.9%小幅下降至2.8%。

如果这些预测最终能与实际数据相符,将标志着总体和核心PCE年率降至了2021年一季度以来的最低水平。

不过,虽然上述预估,正显示出PCE同比数据仍在向好的一面发展,即正在进一步回落,但投资者需要小心的是,今晚的看点未必就主要会聚焦在同比数据上。

相比之下,月与月之间的环比数据在今晚可能会更为关键——这也是不少业内人士在本周早些时候最为担忧的地方。

根据业内预期,剔除食品和能源成本的美国1月核心PCE,预计将环比上升0.4%。这将标志着该指标连续第二个月环比增长,同时也将创下一年来最大的环比涨幅。1月总体PCE物价指数则预计将环比上升0.3%,两组环比指标的前值均为上升0.2%。

摩根士丹利和富国银行近日发布报告预计,美联储最看重的通胀指标核心PCE或同比增长2.8%,但环比增长将加速至0.4%。这主要是受服务业活动扩张强劲的推动,1月份除能源、食品和住房外的服务业通胀将增长0.6%,三个月期年化增长率将升至4.2%。

包括古根海姆投资公司的Matt Bush在内的一些经济学家甚至认为,1月份核心PCE的环比增幅可能高达0.5%……

从某种意义上来说,通胀同比指标若相差个0.1个百分点,可能差距并不算很大,但是环比指标若是突然多出了0.1个百分点,就趋势而言便足够吓人了。按照业内此前的测算,对于美联储而言,只有当通胀月环比持续低于0.2%,才能保证随着时间的推移,整体通胀率将回落到2%的中期目标。

值得注意的是,由于年度价格的变化和最低薪资的增加,1月份的数据统计往往更加嘈杂,因而今晚投资者也需要做好数据实际表现与市场预期有所出入的准备。

目前,一个相对来说的好消息是,克利夫兰联储的通胀临近预测模型显示,其预计今晚数据的最终表现可能会较市场预期还略低一些。该模型显示,美国1月PCE同比涨幅料为2.3%,环比则为0.26%;核心PCE涨幅料为2.74%,环比则为0.32%。

华尔街严阵以待

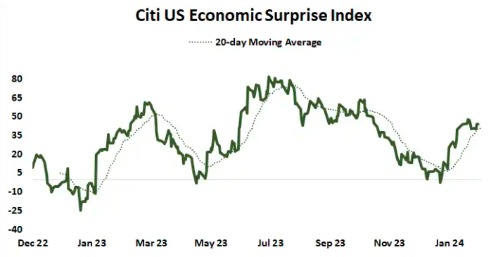

正如我们今日早间所提到的,在今晚的PCE物价指数发布前,美国股债汇市场已经呈现了较为浓厚的谨慎情绪。美国三大股指周三普遍小幅收低,外汇市场的隐含波动率指标正开始快速上升。

不难预见到的是,如果今晚的PCE数据出乎意料地高,料将会进一步降低美联储6月份降息的可能性——这是目前市场主流预期的美联储首度降息窗口。而反之,若数据能与预期持平或超预期下行,则有望令美联储未来两次会议降息的预期重新回暖。

近期多位联储官员已通过各种场合为市场利率预期“降温”。隔夜就有三位美联储官员先后表示,降息步伐将取决于即将公布的经济数据,并暗示此次降息路径可能与之前的降息周期有所不同。

美联储三号人物、纽约联储主席威廉姆斯周三对记者表示,“关于降息和速度,它必须由经济状况和通货膨胀推动。它不会以日历时间为基础,也不会有特定的固定时间表,而是专注于数据。”

对于今晚的数据,华盛顿州立大学经济学教授Chris Clarke指出,如果1月份PCE数据比CPI(的回落势头)更加稳定,那将是一场胜利。而若PCE数据进一步下降,这将是一个“巨大的胜利”。但如果PCE数据按环比呈上升趋势,且上升速度超过CPI,那就可能令人担忧了。

Clarke指出,这可能表明价格压力更广泛,而不仅仅是住房等顽固领域的价格居高不下所致。

花旗集团的分析表明,随着PCE发布的临近,数据风险仍然倾向于上行。物价方面出现另一个超预期火热的结果,可能会让股市陷入混乱。

GlobalX的高级投资组合策略师Michelle Cluver则指出,真正成为关注焦点的关键领域是PCE的服务领域。但这份报告很可能证实我们在1月份CPI中所看到的(火热)情况。

Cluver表示,“一旦PCE数据也证实通胀仍高于目标,那么注意力将转向2月和3月的报告。而如果届时通胀回落的势头仍难见好转,那么我将开始对6月是否能进行首次降息持谨慎态度”。

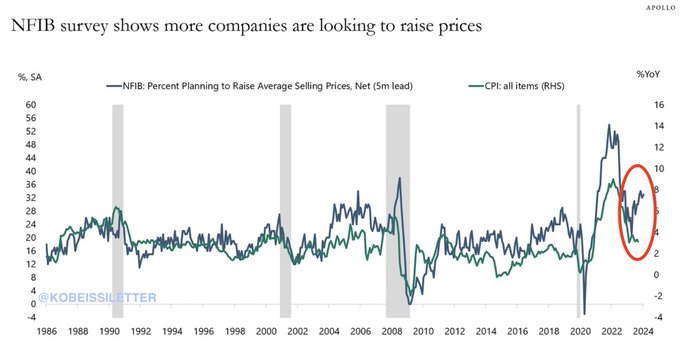

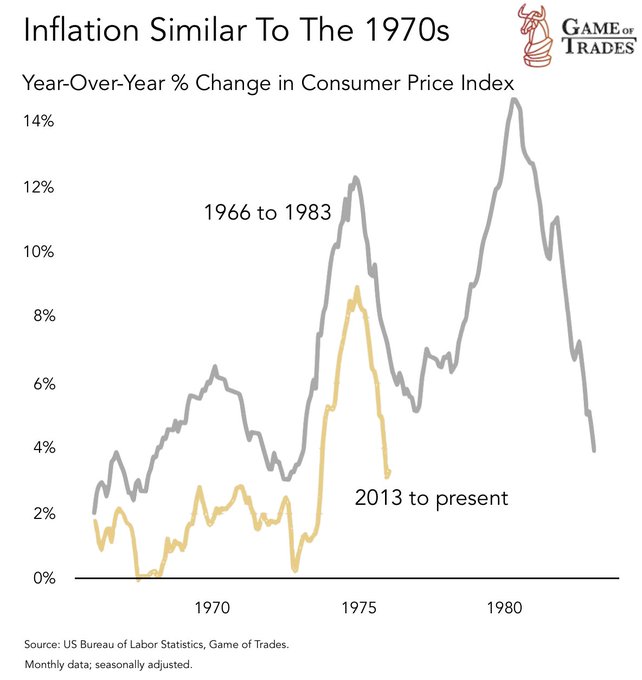

颇为值得一提的是,随着开年以来美国数据持续火热,不少业内人士眼下确实已经颇为担心,美国经济可能迎来第二轮通胀。全美独立企业联盟(NFIB)的例行调查,通常会询问企业是否计划在未来3个月内提高销售价格。过去3个月,回答“是”的公司数量已从20%跃升至近40%。而如下图所示,该调查与CPI通胀高度相关。

美国通胀会迈入与上世纪70年代类似的第二波高峰吗?眼下,我们还没有得到任何证据可以证明,也还缺乏一个合理的“引爆点”,但无论如何,或许确实需要做好多手准备了……

(文章来源:财联社)