市场不确定性突然增加。

北京时间11月11日凌晨,全球评级巨头穆迪公司突然宣布,将美国的主权信用评级展望从“稳定”下调为“负面”。穆迪公司是全球评级巨头,前十大股东中,“股神”巴菲特掌管的伯克希尔·哈撒韦是第一大股东。

对此,美国财政部紧急回应称,不认同穆迪公司下调美国主权评级的前景展望至负面的做法,美国经济依然强劲,美国国债是世界上最安全、流动性最强的资产。

国际评级机构通常被视为“金融市场看门人”,在全球三大评级巨头中,标准普尔早在2011年就将美国评级从最高一档的AAA降至AA+;今年8月,惠誉也将美国信用评级从最高一档下调。

近日,城堡投资(Citadel)创始人兼CEO肯·格里芬(Ken Griffin)警告称,目前,美国的财政赤字是不可持续的,美联储可以继续用印钞的方式避免违约,但这对经济造成后果将是毁灭性的。截至2022年年底,城堡对冲基金部分的管理规模达623亿美元(约合人民币4500亿元)。

“黑天鹅”突袭

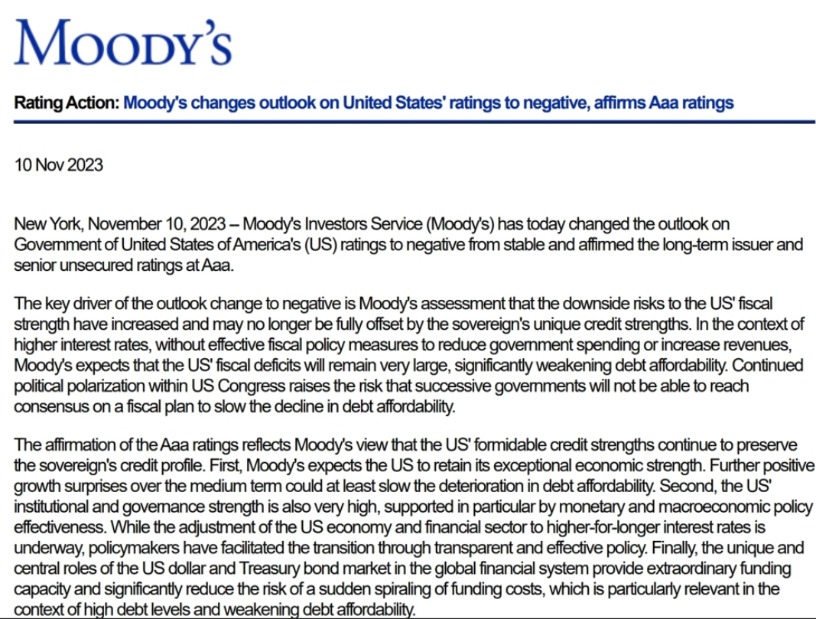

北京时间11月11日凌晨,美股盘后,穆迪公司评级突然宣布,将美国的主权信用评级展望从“稳定”下调为“负面”,不过依然维持Aaa的最高一档评级。

图片来源:穆迪公司

穆迪公司在公告中表示,美国财政实力的下行风险已经增加,可能不再能完全被特有的信贷优势所抵消。在更高利率的背景下,如果没有有效的财政政策措施来减少政府支出或增加收入,穆迪预计,美国的财政赤字将保持非常大的状态,显著削弱债务可承受性。美国国会内持续的政治两极分化,增加了无法就放缓政府债务可承受性下降(所需的计划)达成共识的风险。

值得一提的是,如果美国国会无法就财政拨款达成一致,现有的短期财政案将会在11月17日(下周五)到期。意味着,美国政府或将面临“关门”风险。

对于穆迪公司的决定,财政部副部长沃利·阿德耶莫在声明中表示,尽管穆迪维持了美国的Aaa评级,但财政部不同意其将展望转向“负面”的决定。阿德耶莫强调,美国经济依然强劲,而且美国国债是世界上最安全、最具有流动性的资产。

穆迪宣布的时间点为美股盘后,因此,资本市场尚未反应这一利空消息。隔夜美股收盘,三大指数集体收涨,纳指大涨2.05%,标普500指数涨1.56%,道指涨1.15%。科技巨头普涨,微软涨2.5%,创历史新高;奈飞、特斯拉、苹果、英伟达、亚马逊、Meta、英特尔均涨超2%,谷歌涨超1%。

穆迪为何突然动手?

国际评级机构通常被视为“金融市场看门人”,在全球三大评级巨头中,标准普尔早在2011年就将美国评级从最高一档的AAA降至AA+;今年8月,惠誉也将美国信用评级从最高一档下调。

主权信用评级反映了一个国家的债务违约风险,评级越高,借贷成本越低,反之亦然。此外,主权信用评级是投资者决策的重要参考依据,评级越高,投资者信心越强,反之亦然。

穆迪给出的评级理由是,今年美国国债收益率的急剧上升增加了对美国债务可承受性的已有压力;在缺乏政策行动的情况下,穆迪预计美国的债务可承受性将进一步、稳定而显著地下降至与其他高评级主权相比“非常弱”的水平。

穆迪指出,美联储的加息,将在接下来几年继续推高美国政府的利息支出。同时,尽管政府的收入基础将随整体经济增长,但在没有特定政策行动的情况下,这将比利息支出的增长速度慢得多。

穆迪预计,到2033年,联邦利息支付相对于收入和国内生产总值的比例将分别从2022年的9.7%和1.9%上升至约26%和4.5%。这些预测考虑了穆迪对长期更高利率的预期,预计平均每年10年期国债收益率在2024年达到约4.5%的峰值,并最终在中期稳定在约4%。

对于像美国这样的储备货币国家来说,债务可承受性——而不是债务负担——决定了财政实力。因此,在缺乏限制财政赤字规模的措施的情况下,财政实力将越来越多地影响美国的信用记录。

穆迪特别强调,由于财政实力的削弱,政治分歧可能进一步限制政策制定的有效性,阻止采取措施减缓债务可承受性的恶化。

4500亿巨头警告

当地时间11月9日,城堡投资(Citadel)创始人兼CEO肯·格里芬(Ken Griffin)表示,当前世界正在面临动荡和结构性变化,这将推动“去全球化”,并可能导致持续数十年较高的通胀。

亿万富翁肯·格里芬在会议上提到近年的地缘冲突时说道,和平红利(peace dividend)显然已经走到尽头,“我们可能会看到更高的实际利率,也可能会看到更高的名义利率。”

他进一步补充道,这将对美国赤字的融资成本产生影响,“当我们大举支出并造成33万亿美元赤字时”,政府并没有考虑到会有一天利率如此之高。据美财政部此前披露的数据显示,美国债务突破33万亿美元,相当于美国GDP的122%。

格里芬说,美国的财政支出需要整顿,因为“政府层面的支出就像喝醉酒的水手一样”。他警告称,目前美国的财政赤字是不可持续的,尽管就业市场仍然相对强劲,但消费者内心深处意识到“有些事情不太对劲”。

他表示,美联储可以继续用印钞的方式避免违约,但经济后果将是毁灭性的,“一旦我们开始印美元来应对潜在的违约,我们的经济就会陷入严重的衰退。”

值得一提的是,2022年,城堡投资为基金持有人创造160亿美元的净收益,刷新了对冲基金的历史最高单年收益。同时,凭借这一优异表现,城堡投资超越桥水基金,成为全球历史累计收益最高的对冲基金,同时也刷新了行业的历史单年费后收益纪录。

城堡主打多策略产品,通过大量数据分析以及高频交易获得收益。目前其旗下除了对冲基金业务以外,还有专注于做市商业务的城堡证券。截至2022年年底,城堡对冲基金部分的管理规模达623亿美元(约合人民币4500亿元)。

(文章来源:券商中国)