当地时间周三(11月29日),两位地区联储主席对美国通胀路径提出了不同的看法。

亚特兰大联储主席博斯蒂克在官网文章中写道,他越来越相信通胀正在坚定地走在下降的道路上;而里士满联储主席巴尔金则强调央行应该保留进一步加息的选项,以防通胀比想象中更顽固。

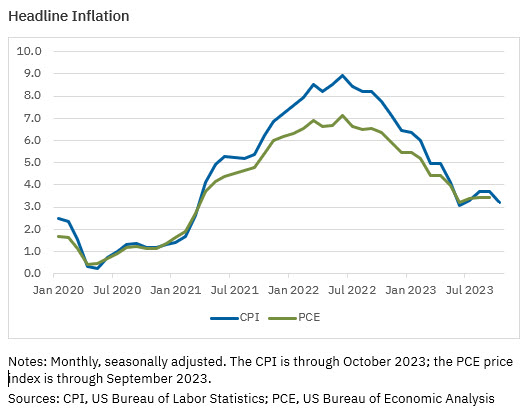

博斯蒂克称,CPI和PCE两大通胀指标显示,在过去15个月中,美国物价的上涨速度已经大幅放缓至2022年夏季的一半。他承认通向2%的道路是坎坷的,“但我们终会到达那里。”

来源:亚特兰大联储

博斯蒂克透露,最近几周,这家地区央行的“区域经济信息网络”(REIN)反馈的信息没有变化,即“越来越多的证据表明,紧缩的货币政策对经济活动的影响正变得越来越大”。

从农场主推迟购买高科技版拖拉机,到建筑商提供激励措施来吸引对抵押贷款利率上升心存疑虑的房屋买家,趋紧的金融状况似乎越来越抑制经济活动。

博斯蒂克指出,他和该行的员工还发现了一个明显的信号——企业的定价能力正在减弱,这意味着提高商品售价不再是一件容易的事。同时,他们还听到公司为了维持市场份额甘愿牺牲一些利润率的报道。

他强调,美国商业和消费者服务提供商的定价能力也在削弱,“这很重要,因为服务价格的上涨通常会比商品持久得多。”

“东南部的许多公司告诉我们的工作人员,他们的年均加薪幅度将恢复到2%至3%的水平,低于过去三年的3%至5%。”

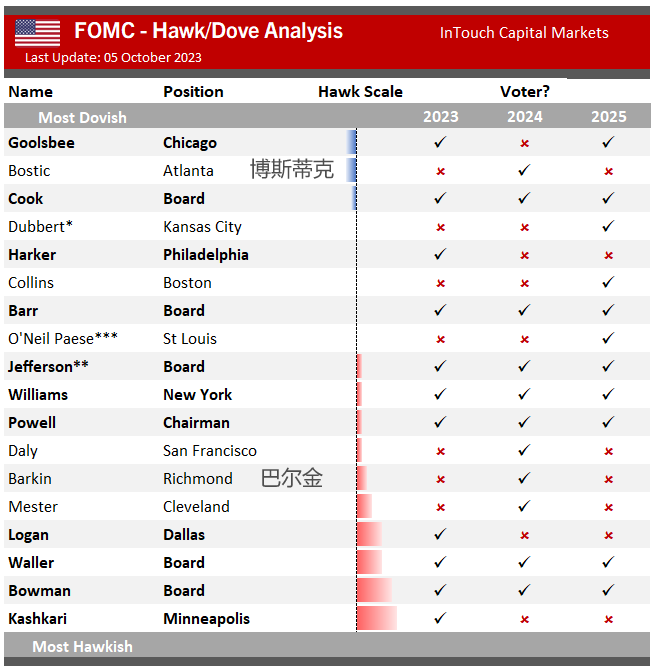

作为美联储中仅次于古尔斯比的“鸽派”官员,博斯蒂克这样看待通胀也不算特别让市场意外。根据FOMC的规则,博斯蒂克将于2024年成为货币政策的轮值票委,而另一位明年的“鹰派”票委巴尔金则保持了更为谨慎的态度。

巴尔金告诉媒体,在当前不确定性如此之大的情况下,他还没有既定的政策路径,“如果通胀自然平稳地下降,那就太棒了,就不会特别需要对利率采取新的措施。但如果通胀再次抬头,我认为应该要有采取更多措施的选项。”

巴尔金强调,无论是谁都无法精确地指出应对通胀所需的利率水平,因此,央行会在更了解经济状况后不断尝试进行调整。他还提到,住房和服务业持续存在的价格压力是央行需要保持谨慎的理由。

周四美股盘前,美国劳工部将发布10月份的个人消费支出报告,市场预计PCE物价指数年率将从3.4%下降到3.0%,核心PCE物价指数年率则从3.7%下降至3.5%。

昨日,华尔街知名投资人、潘兴广场资本管理公司创始人比尔·阿克曼(Bill Ackman)押注,美联储可能会在明年第一季度就开始降息。阿克曼称,在通胀趋势低于3%的情况下,美联储利率却维持在5.5%左右,“这将是一个非常高的实际利率。”

被问及关于降息的看法,巴尔金表示,“我认为,预测利率不存在正确的或是错误的答案。”

(文章来源:财联社)