北京时间周四凌晨3点,美联储即将公布2024年的首份利率决议。在迈入了这个所有人公认的“降息年”后,美联储官员今晚究竟会以怎样的面貌展现在世人面前,无疑正备受瞩目。

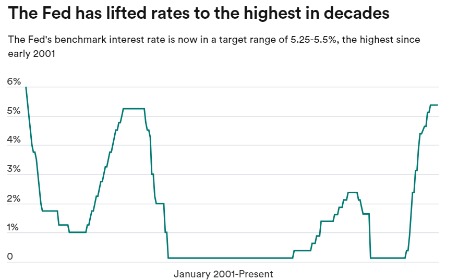

尽管业内目前普遍预计,美联储此次利率决议连续第四次维稳利率已“板上钉钉”——其今晚几乎肯定会将联邦利率目标区间,维持在去年7月所触及的22年高位5.25%-5.5%。但美联储货币政策声明的任何微小改动,以及美联储主席鲍威尔在会后新闻发布会上所流露的鹰鸽立场,都可能改变开年以来尚处混沌之中的市场行情走势。

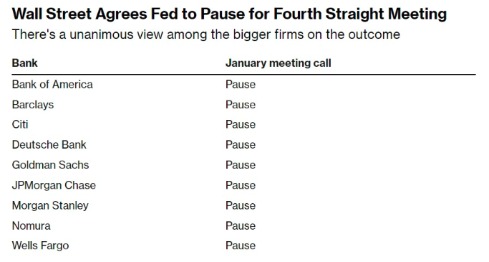

(业内调查中所有投行均预计美联储今晚将按兵不动)

以下是我们在对今晚的美联储决议前瞻中,所概括出的三大主要看点——由于此次会议并不会发布每个季度末才会进行的经济展望报告和利率点阵图预估,因而人们的主要焦点也料将放在美联储主席鲍威尔的“金口”,究竟会如何展望未来的货币政策路径上。

今晚核心看点①:美联储声明料将改动一句话?

相信几乎所有人,在今晚都想第一时间知道美联储年内究竟何时会降息——会在3月还是在二季度?但是,在我们看来,在北京时间明日凌晨3点美联储货币政策声明最初发布时,这个疑问很可能依然将是一团迷雾:因为美联储不太可能在声明中就明确说明首次降息何时到来。

但即便如此,所有人的目光还是料会落在声明中的一句关键措辞上——不少美联储观察人士认为,这句话的改动可能会彻底令人们与过去近两年时间里美联储的紧缩周期挥别。

素有“新美联储通讯社”之称的著名记者Nick Timiraos上周末就表示,美联储在即将到来的政策会议上可能会调整政策声明,去除之前暗示下一步更可能加息而非降息的措辞。

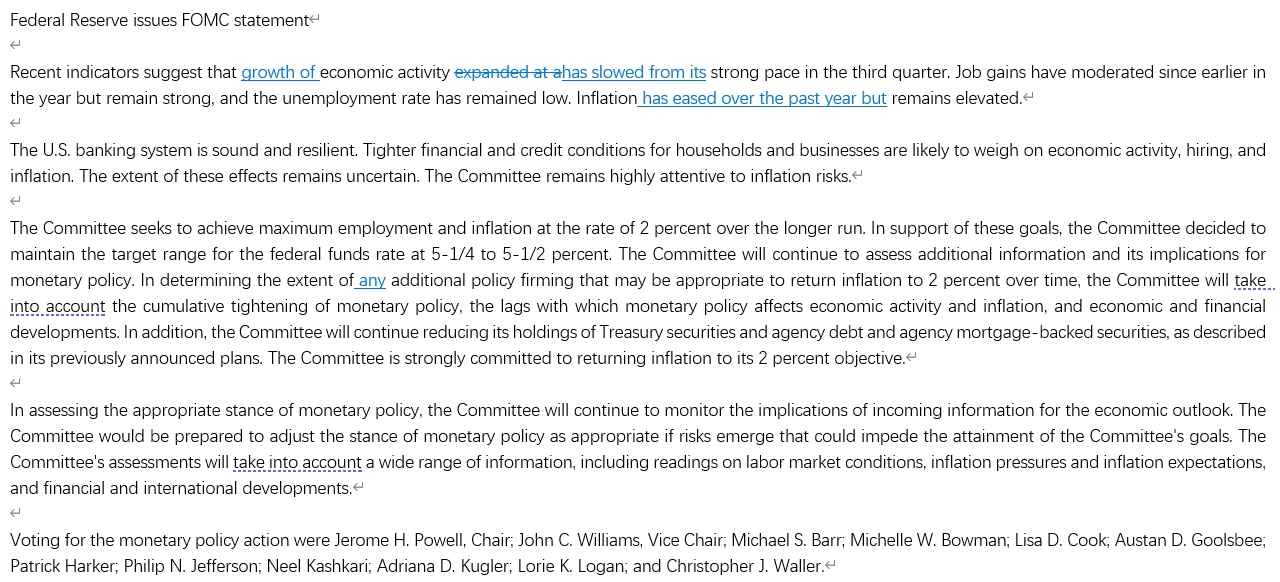

虽然Timiraos并没有明确说明这句措辞是哪一句,但许多业内人士已经把焦点投向了上月决议时已经小幅改动过的一句话上:“在确定任何额外的政策紧缩到何种程度合适、假以时日能让通胀率回到2%时,委员会将考虑货币政策的累计紧缩、货币政策在影响经济活动和通胀上的滞后性,以及经济和金融形势的变化。”(注:美联储12月会议时多加了“任何”两个字)

有分析人士表示,在过去一年多的时间里,这一措辞——主要是前半句“在确定任何额外的政策紧缩到何种程度合适”,强调了美联储在达到通胀目标之前会继续加息的意愿。

如果彻底删除这半句话,就可能预示着其已为未来可能的降息敞开大门;而如果美联储还是保留这一措辞,决策者发出的信号则可能是:他们尚不确定未来会发生什么。

这种差异对金融市场将意义重大。德意志银行的经济学家就认为,修改措辞将相当于对联邦公开市场委员会的会后声明及其方向,进行一次“有意义的彻底改革”。

“我们在12月的会议上听到,进一步加息已并非美联储的基准预估,同时美联储官员正在开始围绕降息进行讨论,"德意志银行首席美国经济学家Matthew Luzzetti表示,”因此,摆脱这种明确的紧缩倾向将是一个先决条件,以便美联储能更积极地考虑何时可能降息,乃至为3月降息敞开大门。

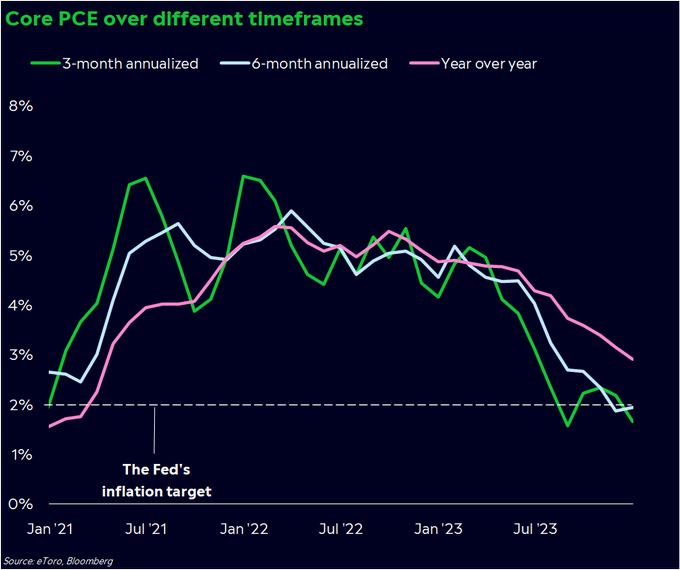

根据统计,至少从2022年末开始,FOMC在会后声明中就会到使用上述措辞或类似的措辞表达,以表明FOMC收紧货币政策以降低通胀的决心。但随着核心PCE物价指数6个月和3个月的年化衡量指标,显示美国通胀率实际上已处于或低于2%的目标,这种鹰派言论现在看来似乎已没有太大必要。

美联储前货币事务主管、现任耶鲁大学管理学院金融学教授Bill English指出:"美联储官员当前可能想做的事情是获得大量的可选择性。这意味着他们在当前这个时候可能会说一些比较含糊的话,例如我们正在确定可能合适的政策立场或类似的话。"

摩根士丹利首席全球经济学家Seth Carpenter表示,FOMC很可能调整其利率指引,放弃可能“收紧”利率的提法,转而仅使用“政策立场”等不带鹰派或鸽派色彩的中性字眼。不过,这份声明的其他大部分内容可能与去年12月发表的声明相似。

美国银行全球研究部经济学家Michael Gapen以及策略师Mark Cabana和Alex Cohen也指出,美联储政策利率指引需要再次改变,因为我们认为目前声明中加息的倾向仍然站不住脚。措辞可能会变得更加中性,但将显示出一些宽松倾向。

今晚核心看点②:火热数据下鲍威尔如何看待降息前景?

从时间线来看,今晚美联储货币政策声明的看点,主要就会集中在上述微妙的措辞转变上。因此,在北京时间明晨3点时,市场行情的波动未必会很大。但是,当半小时后的鲍威尔新闻发布会(3:30)开始时,这个议息夜的高潮也将正式拉开帷幕。

在新闻发布会上,鲍威尔很可能会被问及美联储是否考虑在3月份降息,以及其去年12月会议上对今年降息75个基点的点阵图预估中值,是否仍能很好地反映官员们当前的普遍观点。

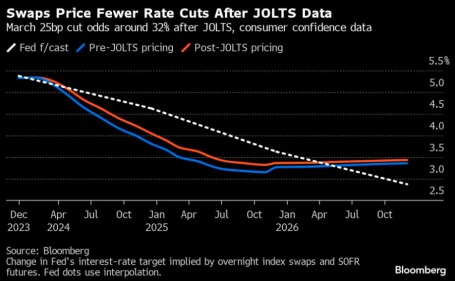

从利率市场的定价看,随着新年伊始美国非农、GDP等经济指标普遍表现火热,交易员们对美联储将在3月份首次降息的概率已迅速降至了不到四成(在去年底这一概率曾高达逾80%)。换言之,交易员眼下预计5月更可能成为首次降息的窗口,而全年降息幅度仍将达到5次或更多。

由于鲍威尔今年以来几乎还没有在公开场合露过面,所有人今晚都会聚焦于他将如何暗示未来的降息路径和力度。

通常情况下,美联储往往是因为经济活动急剧放缓而降息。但这回的情况不一样: 直到去年年底,美国经济增长仍然出人意料的强劲。阻止美联储很快降息的因素还包括债券收益率去年底已经快速下降,美股则在新年伊始率创新高,这可能会促进经济活动和消费支出。

耶鲁大学管理学院教授、前美联储高级经济学家William English表示,出于这个原因,官员们可能会等到今年5月甚至更晚时候才会降息。

美联储理事沃勒近期也表示,2023年下半年通胀压力大幅下降后,美联储距离达到其2%的通胀目标已“胜利在望”。然而他主张,强劲的增长和偏紧的劳动力市场意味着,官员们不必仓促采取行动。“我看不出有任何理由支持马上采取行动,或者像过去那样快速降息。”

曾经是美联储官员、如今任职于Evercore ISI的经济学家Krishna Guha同样认为,“自年初以来,没有任何数据表明美国经济处于危险之中。如果你是美联储政策制定者,你在何时采取行动方面有大把选择。而稍后开始降息的好处在于,你可以确认一切都处在让通胀率可持续地回归至2%水平的正轨上。”

贝莱德全球固定收益首席投资官兼公司全球配置投资团队负责人Rick Rieder则表示,美联储“并不会急于降息”;即使美联储为降低利率打开了大门,也会在货币政策上采取“更中立”的立场。“我仍然认为3月(降息)还早。对于美联储3月份的行动,我认为还需要一些数据来显示经济出现,比目前更明显的下滑。”

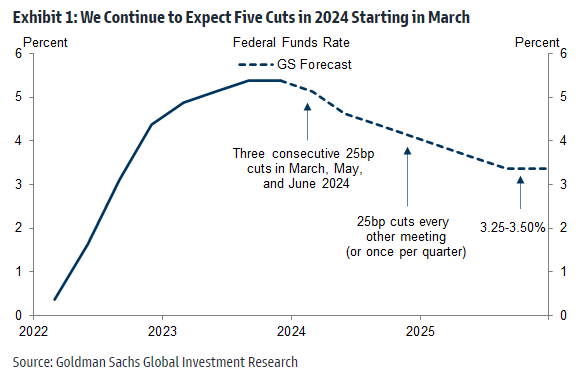

当然,支持美联储3月降息的业内人士,眼下也大有人在。高盛首席经济学家Jan Hatzius就预计,美联储很可能会在3月份开始降息,他援引鲍威尔在12月13日的新闻发布会上的声明称,委员会希望在通胀率降至2%之前就降息。Hatzius还预计今年将降息5次,与目前的市场预测一致。

GlobalData TS Lombard驻伦敦的经济学家Dario Perkins则表示,“美联储官员过往两年之所以激进提高利率,是因为他们担心高通胀会导致企业和消费者预期物价会持续高企,从而形成一个自我实现的闭环,重蹈上世纪70年代的覆辙。但现在越来越像是一系列供应冲击造成了商品、住房、服务和劳动力等各个领域的价格接连出现一次性飙升。这给人的印象是通胀持续上升,而事实上并非如此。”

他表示,“如果上世纪70年代那种可怕的态势没有出现,美联储应该可以很快降息,而眼下并没有迹象会出现,过去12个月的教训是,我们并不真的需要经历痛苦才能将通胀降至可承受的水平。”

无论如何,如果鲍威尔真有意3月降息,今晚在讲话中可能便会流露出一些蛛丝马迹,否则则可能预示着其还没有真正设想好或仍有意继续观望。Guha指出,“我会这么预计,如果他们计划在3月降息,那么我们会在1月从鲍威尔的表态获得相当清晰的线索。但我仍认为美联储最有可能在5月或6月开始降息。”

今晚核心看点③:鲍威尔对于放缓缩表的态度几何?

除了降息的话题外,今晚美联储决议还有一个颇受外界瞩目的焦点,便是鲍威尔会否暗示放缓缩表步伐。

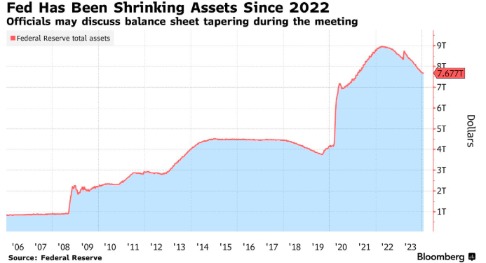

美联储本月早些时候公布的12月会议纪要显示,一些美联储官员认为量化紧缩(QT)的步伐需要在不久后得到重审。他们表示,美联储逆回购工具的使用量急剧下降,可能标志着流动性充裕时期开始走向终结。

而无独有偶,达拉斯联储主席洛根在今年年初也指出,美联储应首先放慢缩减资产负债表的步伐,然后逐步结束该计划。“从长远来看,缓慢地实现资产负债表正常化实际上有助于实现更高效的资产负债表,因为它可以平滑再分配,降低不得不过早完全停止的可能性。”

自2022年夏天以来,随着美联储以每月950亿美元回笼到期证券,其资产负债表规模目前已经降至了约7.7万亿美元。这种QT举措从金融体系中抽走了流动性,与量化宽松(QE)的效果相反。

但在最近几周,一场由此衍生的辩论也正在迅速发酵——不少市场人士质疑美联储是否误判了一点:即在不对隔夜回购协议等市场造成混乱的情况下能够紧缩的幅度。

尽管目前美联储资产负债表上的银行准备金余额仍高达约3.48万亿美元,远高于美联储2022年开始缩表时的水平,但不少市场人士仍担心准备金的规模,可能并不像美联储决策者认为的那样充裕。美联储官员在2019年时就曾被“上了一课”——当时隔夜市场利率飙升四倍至10%,导致美联储被迫采取紧急干预措施。

去年年底,飙升至创纪录水平的担保隔夜融资利率(SOFR)等融资市场基准利率的高波动,就令一些交易员担忧“钱荒”可能再现。而与此同时,美联储隔夜逆回购工具的用量在新年伊始已迅速缩水至了约5776亿美元。美联储隔夜逆回购工具可以理解为非银机构闲置资金的蓄水池,货币基金会将现金存放在这里,同时其也能扮演银行准备金的缓冲垫。

FHN Financial首席经济学家Chris Low表示,若放慢缩表步伐,将意味着美联储需要购买更多国债,这对市场来说是一个鸽派信号。

杰富瑞高级美国经济学家Thomas Simons也认为,“他们(美联储)正越来越接近最低的可承受储备水平。在这个时候,缩减QT规模可以说是非常合适的。”

不过,巴克莱银行美国研究主管Marc Giannini表示,有关资产负债表调整的任何决定都不会迫在眉睫。Giannoni在给客户的报告中称,“我们认为美联储工作人员将在即将召开的会议上向FOMC提交材料,FOMC参与者将讨论这些材料,但我们预计还要等之后的会议上,才会宣布放缓缩表步伐和结束QT。”

(文章来源:财联社)